Nicolás Maduro, presidente de Venezuela, viajó el pasado lunes 27 de julio por la noche a Nueva York, Estados Unidos, para sostener dos reuniones especiales. Una con el secretario general de la Organización de las Naciones Unidas (ONU), Ban Ki Moon, a quien expondría el reclamo venezolano a Guyana sobre la soberanía del territorio Esequibo. Y, la segunda con la banca y fondos de inversión de Wall Street para obtener una línea de crédito de $2.000 a $2.500 millones que le permitiera importar alimentos. Los niveles de inventarios en el país alcanzan para dos meses. Un escenario muy difícil para las elecciones parlamentarias de diciembre.

La Reservas Internacionales Líquidas (RLI) están en una situación muy critica. Para el día del viaje a Nueva York, las RLI estaban en $277 millones -tres días de importaciones.

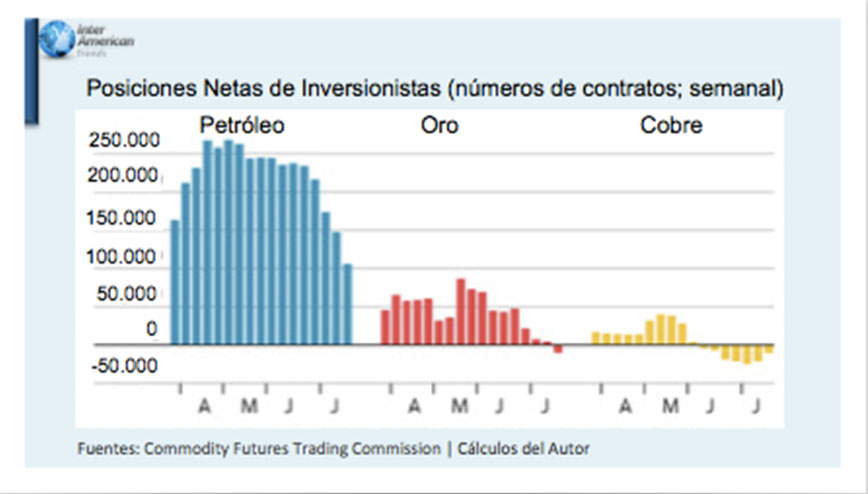

La encomienda a Dios del destino de la economía venezolana que hiciera Maduro el pasado 21 de enero -rogando que se recuperaran los precios del petróleo- no está ocurriendo. Más bien las señales de los mercados de los commodities como el petróleo, oro y cobre están con tendencia a la baja.

Según los datos semanales de la Commodity Futures Trading Commission, el viernes 24 de julio, el cobre y la plata, ambos utilizados en la industria electrónica, alcanzaron niveles mínimos, de hace seis años. El precio del oro cayó al valor de 2011, y el precio del petróleo de los Estados Unidos (West Texas Intermediate) bajó aún más, y se ubicó por debajo de $ 50 por barril.

La tendencia descendente en las materias primas refleja la inquietud sobre el crecimiento de la economía mundial, en un momento en el cual la oferta de muchas materias primas superan a la demanda. Lo que siembra dudas sobre el valor de los commodities como una clase de inversión. China, que es el consumidor mundial más grande de metales industriales, presenta este año una caída en el crecimiento del Producto Interno Bruto. Mientras que los EE.UU. que empuja la demanda de crudo a nivel mundial sigue aumentando la producción.

Como consecuencia, en lo que va del año los precios del petróleo, el oro y el cobre han tenido una caída de 9%, 10% y 13% respectivamente.

Este comportamiento del precio del petróleo impacta directamente en las ventas de dólares de PDVSA, por la comercialización de crudos y/o productos refinados, al Banco Central de Venezuela (BCV). Al comparar el período de enero a julio del 2014 con el 2015, existe un déficit de dólares por proveer de $8.621 millones.

Para solventar la situación, la solución por parte de PDVSA ha sido vender las facturas de los países de Petrocaribe con descuento y endeudar a la filial Citgo en EE.UU.. Y, en el caso del Gobierno ha empeñado el oro monetario y retirado los derechos especiales de giro del Fondo Monetario Internacional (FMI). Con estas acciones el déficit de divisas en efectivo con respecto al 2014 se ubica en 7%.

Los egresos en divisas hasta julio de este año ascienden a $15.159 millones, de los cuales $2.731 corresponden al servicio de la deuda soberna y el resto al pago de las importaciones de bienes.

Un nivel de egresos en divisas muy similar al del año pasado para el mismo período de enero a julio.

El efecto de mantener el nivel de egresos sin tener el nivel de venta de dólares -los últimos tres años- de PDVSA al BCV ha tenido un impacto en las reservas internacionales del Central que han caído a $15.443 millones. El nivel más bajo en los últimos 12 años.

Hasta ahora Maduro sigue rogándole a Dios que provea. En siete meses se ha comido el efectivo de las reservas internacionales, quedándole para antier $357 millones. Ha usado parte del dinero que tiene en el FMI y pignorado el oro que se encontraba fuera del país.

Los 5 meses que quedan para llegar a las elecciones de la Asamblea Nacional tiene que generar cash para los compromisos de importaciones. De mantener el ritmo de lo que va del año estará en el orden de $12 mil millones. Sin incluir el pago de los intereses de los bonos soberanos que ascienden para estos meses a $1.513 millones.

Si el precio del petróleo se mantiene en un promedio año en $45 el barril, PDVSA podrá vender al BCV sólo $300 millones promedio mes. Porque tiene que cancelar $4.702 millones del vencimiento del bono 2015 e intereses de los otros.

Para poder cerrar la brecha de los dólares que requiere el BCV, la estatal petrolera ya ha vendido la factura con descuento a Jamaica. Todavía no ha ingresado en las RIL. Es uno de los últimos recursos que PDVSA dispone. Lo otro es contraer deuda con los socios de las empresas mixtas o en el mercado -poco probable por el costo de la deuda.

El efecto de estos siete meses de una solución ineficiente ha sido dramático para los activos financieros sobre el exterior con respeto al inicio de enero. Cuando Maduro decidió esperar por el milagro. La mano invisible del mercado ha provocado un desplome de las reservas en efectivo 91%, oro 21% y en el FMI 60%.

Maduro se queda sin efectivo y está desesperado. Por eso fue hablar con la Banca y Hedge Funds de Nueva York.

Antonio de la Cruz

Director Ejecutivo de Inter American Trends @iatrends

Director Ejecutivo de Inter American Trends @iatrends

No comments:

Post a Comment